人造板价格行情

(一)生产能力变化情况

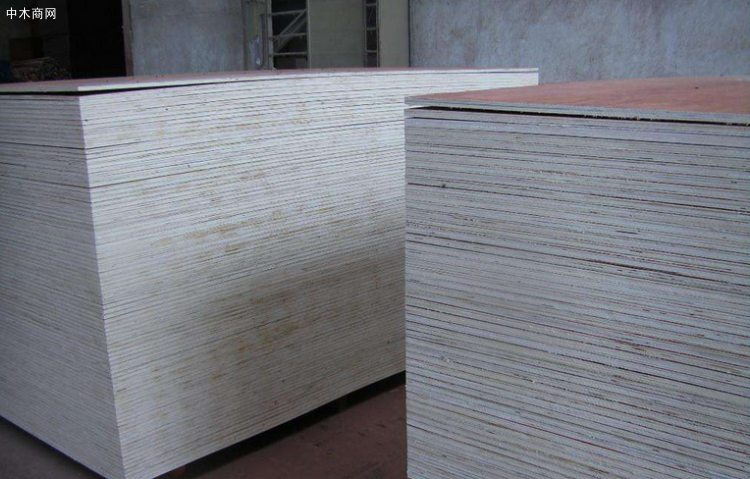

1、胶合板

2021年底,全国保有胶合板类产品生产企业12 550余家,分布在26个省市区;总生产能力约2.22亿立方米/年,在2020年底基础上降低13.3%;企业平均生产能力约1.8万立方米/年。中国胶合板产业呈现企业数量和总生产能力双下降、企业平均生产能力未增长态势。截至2021年底,全国注销、吊销或停产胶合板类产品生产企业累计18 200余家。

全国共有5个省区、5个地市胶合板类产品年生产能力超千万立方米。山东省现有胶合板类产品生产企业3 700余家,合计生产能力约5 650万立方米/年,占全国总生产能力的25.5%,继续位居全国第 一。临沂市胶合板类产品企业数量略有减少,但生产能力进一步增长达到3 980万立方米/年,约占全省的70.4%,保持山东省乃至全国最 大的胶合板类产品生产基地的地位。

广西区现有胶合板类产品生产企业1600余家,合计生产能力约4500万立方米/年,占全国总生产能力的20.3%,排位保持全国第二。贵港市仍为我国南方最 大的胶合板类产品生产基地,总生产能力接近1 850万立方米/年,约占全区的41.1%。

江苏省现有胶合板类产品生产企业1980余家,合计生产能力约3340万立方米/年,占全国总生产能力的15.0%,排位保持全国第三。徐州市生产能力约1480万立方米/年,约占全省的44.3%;宿迁市生产能力约1300万立方米/年,约占全省的38.9%。

河北省现有胶合板类产品生产企业760余家,合计生产能力约1450万立方米/年,占全国总生产能力的6.5%,排位上升至全国第四。廊坊市生产能力约1260万立方米/年,约占全省的86.9%。

安徽省现有胶合板类产品生产企业700余家,合计生产能力达到1300万立方米/年,占全国总生产能力的5.9%,排位降为全国第五。

聚氨酯类胶粘剂、豆基蛋白胶粘剂、淀粉基胶黏剂、木质素胶黏剂、热塑性树脂胶膜等无醛添加胶合板类产品生产能力进一步增长。

2022年初,全国在建胶合板类产品生产企业2410余家,合计生产能力约3350万立方米/年,除北京市、上海市、天津市、重庆市、青海省和西藏自治区外,其余25个省区均有在建胶合板生产企业。预计2022年底全国胶合板类产品总生产能力将接近2.3亿立方米/年。

截至2021年底,全国有6家胶合板类产品生产企业和企业集团年生产能力超50万立方米。

2、纤维板

2021年度,全国建成投产14条纤维板生产线,新增生产能力336万立方米/年。截至2021年底,全国376家纤维板生产企业保有纤维板生产线425条,分布在24个省市区,总生产能力为5355万立方米/年,净增生产能力179万立方米/年,在2020年底基础上增长3.5%,平均单线生产能力进一步上升到12.6万立方米/年。中国纤维板产业总体呈现企业数量及生产线数量下降、而总生产能力及平均单线生产能力增长态势。

2021年度,全国关闭、拆除或停产纤维板生产线约33条,淘汰落后生产能力约456万立方米/年。截至2021年底,全国关闭、拆除或停产纤维板生产线累计814条,淘汰落后生产能力3 772万立方米/年。

截至2021年底,全国保有142条连续平压纤维板生产线,合计生产能力达到3037万立方米/年,占全国纤维板总生产能力的比例进一步提升到56.7%,分布在18个省区。其中山东省保有27条连续平压生产线,合计生产能力达到528万立方米/年,占全省纤维板总生产能力的60.5%;广西区保有20条连续平压生产线,生产能力达到469万立方米/年,占全区纤维板总生产能力的比例高达71.0%;河北省保有13条连续平压生产线,合计生产能力287万立方米/年,占全省纤维板总生产能力的50.0%;安徽省和湖北省各保有12条连续平压生产线,合计生产能力分别为253万立方米/年和243万立方米/年,分别占全省纤维板总生产能力的67.1%和64.6%。

山东省生产能力进一步增长达到872万立方米/年,继续位居全国第 一;广西区生产能力大幅增长达到661万立方米/年,排位重返第二;河北省生产能力虽然小幅增长但排位下降至第三;江苏省生产能力增长排位保持第四;河南省生产能力微增长排位升为第五;安徽省排位继续保持第六;四川省生产能力增长排位跃居第七;湖北省排位继续保持第八;广东省生产能力进一步下降排位降为第九;云南省排位继续保持第十。

2022年初,全国在建纤维板生产线8条,合计生产能力为193万立方米/年,分布在华东区的山东、江苏、安徽和江西4省以及华南区的广西区,其它如华北区、华中区、西南区、西北区和东北区均无在建纤维板生产线,其中连续平压生产线7条,合计生产能力178万立方米/年,占在建纤维板生产能力的92.2%。在建纤维板生产线中,最 大单线生产能力达到60万立方米/年。

在建纤维板生产线将陆续在2022年至2023年期间投入运行,预计2022年底全国纤维板总生产能力将接近5 400万立方米/年。

截至2021年底,全国有14家纤维板类产品生产企业和企业集团年生产能力超50万立方米,其中4家年生产能力超100万立方米。

3、刨花板

2021年度,全国建成投产13条刨花板生产线,其中2条生产线单线达到60万立方米/年,新增总生产能力276万立方米/年。截至2021年底,全国312家刨花板生产企业保有刨花板生产线331条,分布在23个省市区,总生产能力为3895万立方米/年,净增生产能力204万立方米/年,在2020年底基础上增长5.5%,平均单线生产能力进一步上升到11.8万立方米/年。中国刨花板产业总体呈现企业数量及生产线数量下降、总生产能力及平均单线生产能力增长态势。

2021年度,全国建成投产刨花板生产线包含定向刨花板(含细表面定向刨花板)生产线2条,新增定向刨花板生产能力120万立方米/年。截至2021年底,全国保有定向刨花板生产线27条,合计生产能力554万立方米/年,生产能力在2020年底基础上增长33.2%,分布在山东、湖北、广西、四川、安徽、江苏、贵州和云南等8个省区。

截至2021年底,全国关闭、拆除或停产刨花板生产线累计1095条,淘汰落后生产能力约2973万立方米/年。现全国保有79条连续平压刨花板生产线,合计生产能力达到2010万立方米/年,占全国刨花板总生产能力的51.6%,分布在18个省区。其中山东省保有12条连续平压生产线,合计生产能力达到327万立方米/年,占全省刨花板总生产能力的36.5%;广东省保有10条连续平压生产线,生产能力达到248万立方米/年,占全省刨花板总生产能力的63.1%;广西区保有8条连续平压生产线,生产能力为228万立方米/年,占全区刨花板总生产能力的63.5%;安徽省保有7条连续平压生产线,合计生产能力为195万立方米/年,占全省刨花板总生产能力的87.2%;江苏省、湖北省、河南省和河北省均保有6条连续平压生产线,生产能力分别达到160万立方米/年、150万立方米/年、148万立方米/年和127万立方米/年,分别占各省刨花板总生产能力的56.3%、79.8%、67.2%和36.0%。

山东省生产能力进一步增长达到896万立方米/年,继续保持全国第 一;广东省生产能力小幅增长,排位仍然保持第二;广西区生产能力增长排位超越河北省升为第三;河北省虽然生产能力小幅增长,但排位降为第四;江苏省生产能力下降但排位仍保持第五;四川省生产能力增长排位跃居第六;安徽省、河南省、湖北省生产能力下降排位分别降为第七、第八和第九;福建省仍然位居第十。

2022年初,全国在建刨花板生产线31条,合计生产能力为804万立方米/年,全国除东北区外,其它六大区域(华东区、华南区、华中区、西南区、华北区和西北区)均有在建刨花板生产线,其中连续平压生产线23条,合计生产能力710万立方米/年,占在建刨花板生产能力的88.3%。在建刨花板生产线中,定向刨花板(含细表面定向刨花板)生产线11条,合计生产能力为282万立方米/年,将于2022—2023年陆续建成投产,届时全国定向刨花板生产能力将进一步增长,超过800万立方米/年。

在建刨花板生产线将陆续在2022年至2023年期间投入运行,预计2022年底全国刨花板总生产能力将突破4300万立方米/年。

截至2021年底,全国有8家刨花板类产品生产企业和企业集团年生产能力超50万立方米,其中2家年生产能力超100万立方米。

4、综合评述

一是胶合板产业整体提升不显著,仍呈现中小企业众多,企业更迭快,生命周期短等特点。局部地区开始尝试建设自动化生产线,运行效果待进一步评估 ;

二是纤维板整体发展符合预期,落后产能淘汰和新建项目产业提升基本平衡 ;

三是警惕刨花板投资过热,2022年初全国在建刨花板生产线31条,804万立方米/年,生产能力集中释放,局部可能将出现产能过剩情况,竞争加剧。

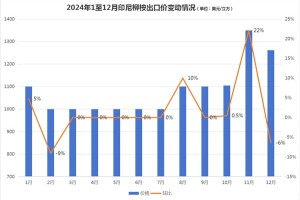

(二)行业形势研判

生产及市场情况:因能源双控、疫情、房地产等影响,预计2021年产量略有下降,全年国内市场基本供需平衡,疫情、消费淡旺季以及生产供应不平衡等原因出现过周期性短期失衡。人造板产业链价格的不确定性、非理性的巨幅波动,必对上下游产业损害巨大,加之房地产市场的低迷,可能将进一步催化,波及产业链和供应链的稳定性。

国际市场好于往年,但需要警惕国外疫情等影响对产品的短期阶段性市场红利。